Центробанк сообщил о росте потребительского и ипотечного кредитования в Алтайском крае при снижении просроченной задолженности

За январь – сентябрь 2023 года жители Алтайского края набрали кредитов на 235 млрд рублей. Это на 56,9% больше, чем было в аналогичный период прошлого года, сообщили "Толку" в отделении Банка России по региону. Причем внушительный рост произошел как по потребительским кредитам, так и по ипотеке.

Рекордный рост

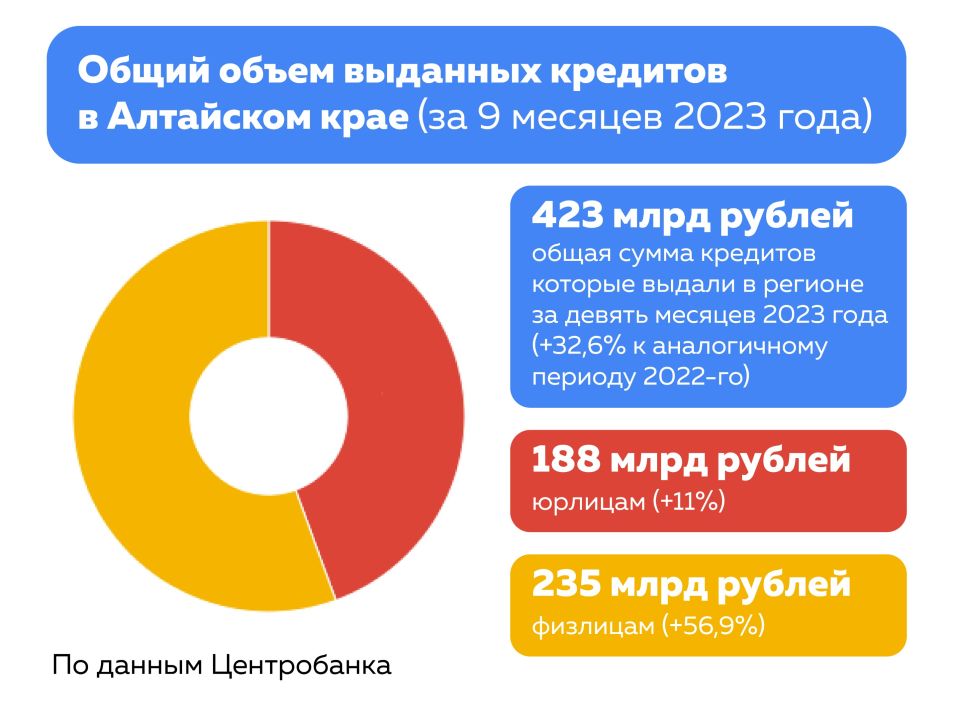

Население и бизнес в Алтайском крае за девять месяцев года взяли кредитов на 423 млрд рублей. Это почти на треть (на 32,6%) больше, чем было в прошлом году.

188 млрд рублей банки выдали юридическим лицам – показатель увеличился на 11%. Однако наибольший рост пришелся на население – жители региона взяли в кредит 235 млрд рублей, что превысило уровень прошлогоднего аналогичного периода на 56,9%.

Большую часть этой суммы составляют потребительские кредиты – 171 млрд рублей. Сумма превышает прошлогоднюю в 1,5 раза. А в сегменте ипотечного кредитования и вовсе произошел двукратный рост – за девять месяцев жители региона взяли кредитов на 64 млрд рублей.

Истощили запасы прочности

У роста кредитования две основные причины, считает Анатолий Ижболдин-Кронберг, доцент кафедры "Экономика и финансы" Алтайского филиала Финуниверситета.

- Первая – снижение доходов. "То есть определенная часть населения, истощив запасы прочности – имеющийся до этого уровень потребления, – прибегла к заимствованию. Машину хотелось, накопить не удалось, поэтому взяли кредит", – поясняет эксперт.

- Вторая причина связана с ожиданием (в экономике под ним понимают прогнозы людей или бизнеса о будущих экономических изменениях. – Прим.ред.):

"Это психологический феномен. Так пессимистично или оптимистично экономический субъект – человек или компания – рассматривает будущее развитие событий. В зависимости от этого меняется и поведение".

В этом случае, поясняет экономист, на прогноз влияют решения, которые принимает Центробанк.

"И те, кто хотели брать кредиты, весьма своеобразно на это реагировали – лучше взять сейчас подешевле, чем потом, когда он будет подороже. Поэтому народ побежал, пока [ставка ЦБ] не стала 20% и больше, брать ипотеку, – отметил Ижболдин-Кронберг.

Ранее барнаульские риелторы рассказывали "Толку", что августовское повышение ставки подстегнуло спрос на квартиры. Многие кинулись брать ипотеки, пока не вырос первоначальный взнос и не ужесточились условия.

"Поэтому целый комплекс факторов подействовал на то, чтобы со стороны и спроса, и предложения было взаимное движение, которое в ближайшее время, скорее всего, сойдет на нет. Особого энтузиазма наблюдаться здесь не должно. По крайней мере рациональный человек под 20% с учетом долгосрочности и огромных переплат уже вряд ли будет брать кредит. Но опять-таки если этот спрос не будет как-то стимулироваться со стороны", – подчеркнул экономист.

Уход от "плохих" долгов

Тем не менее уровень закредитованности населения очень высокий. А это значит, что на платежи банкам у людей уходит весомая часть доходов.

В такой ситуации это может привести к большому накоплению у банков "плохих" долгов. Однако в первую очередь в тяжелом положении оказываются сами люди, считают в Центробанке.

Чтобы как-то остудить рынок потребительских кредитов, регулятор с начала 2023 года установил так называемые макропруденциальные лимиты. Они нужны, чтобы ограничить риски в экономике, связанные с ростом закредитованности населения.

К примеру, до введения лимитов более трети потребительских кредитов предоставлялось людям с показателем долговой нагрузки (ПДН) более 80% и более половины – людям с ПДН более 50%.

"Когда бОльшая часть дохода идет на обслуживание долга, ухудшается качество жизни людей, они вынуждены ограничивать себя во всем, в итоге сокращают потребление. В результате страдает и экономика, поскольку общий спрос тоже сокращается. Из-за снизившегося спроса предприятиям труднее реализовывать свою продукцию, и они вынуждены сокращать производство. Часть компаний может обанкротиться, и многие люди потеряют работу и доход", – пояснили в Центробанке.

У банков при этом будут потери в результате списания "плохих" кредитов (тех, по которым не поступают платежи), и их возможности кредитовать экономику снизятся.

"Мы рассчитываем, что введение лимитов сделает структуру кредитования более здоровой, а для банков и микрофинансовых организаций это не создаст дополнительных требований к капиталу при условии соблюдения лимитов", – отметили в ЦБ.

И с 1 октября, чтобы снизить риски дефолтных долгов, эти лимиты в очередной раз ужесточили: теперь кредиты не выдают заемщикам, чей показатель долговой нагрузки выше 50%. Кроме этого, с начала 2024 года кредиторы по закону будут обязаны письменно уведомлять клиентов о рисках, если на платежи по кредитам уходит более половины доходов.

"Это позволит заемщикам принимать более обдуманные и взвешенные решения при получении потребительского кредита, что в конечном счете убережет таких граждан от попадания в "долговую яму", – считают в ЦБ.

В настоящее время ситуация в потребительском кредитовании находится под контролем.

Так, на начало октября просроченная задолженность по потребительским кредитам населения в Алтайском крае составила 7,7% от общей задолженности 195 млрд рублей. Это на 0,6 п.п. ниже, чем было на 1 октября 2022 года. А по ипотеке уровень просрочки незначителен и составляет 0,2% от 189 млрд рублей, за год этот показатель уменьшился на 0,1 п.п.

Общая просроченная задолженность для бизнеса и населения в процентах от кредитного портфеля составила 6%. За год она уменьшилась на 2,3 п.п. Причем данные Банка России показывают снижение этого показателя даже в течение текущего года – с 1 января он сократился на 2,1 п.п.

Не время трат

Основной риск роста кредитования связан с замедлением экономического роста.

По словам Анатолия Ижболдина-Кронберга, в основе роста экономики лежит несколько факторов, это потребление, инвестиции со стороны частного бизнеса, государственные расходы и так называемый чистый экспорт (разница между экспортом и импортом):

"Потребление в таких условиях скорее всего будет иметь тенденцию к снижению, потому что народ начнет меньше покупать и продавать. Соответственно инвестиции тоже будут снижаться. Потому что какая фирма может себе позволить брать кредит под 20% годовых и больше? И единственным драйвером останутся государственные расходы, но это чревато разгоном инфляции, которая тоже свои отрицательные стороны имеет".